一年出手300多次,腾讯成了互联网“王多鱼”

2022 年的第 4 天,腾讯宣布减持新加坡上市公司Sea的股份,后者素来被称作“东南亚小腾讯”,旗下囊括东南亚最大的游戏平台Garena和最大的电商平台Shopee。

这是腾讯半个月内第二次减持上市公司股份。

2021 年 12 月 23 日,腾讯宣布将所持有的约4. 6 亿股京东股份作为中期股息派发给腾讯股东,这一举措意味着腾讯对京东持股比例将由17%降至2.3%,并将退出大股东行列。

半个月内连续减持两大国内外电商巨头,罕见的投资动作也引来行业内诸多猜测。——反垄断大局下的自我调整、对电商行业下行趋势的提前布局、扩充现金流用以调整投资方向……

在众多猜测中,唯一一个公认事实是,腾讯在对其持股的C端业务“瘦身”。这些C端业务,曾经在过去十年里极大地拓展了腾讯在海内外的商业版图,果实成熟之际,甚至一度支撑起腾讯整体收益的半壁江山。

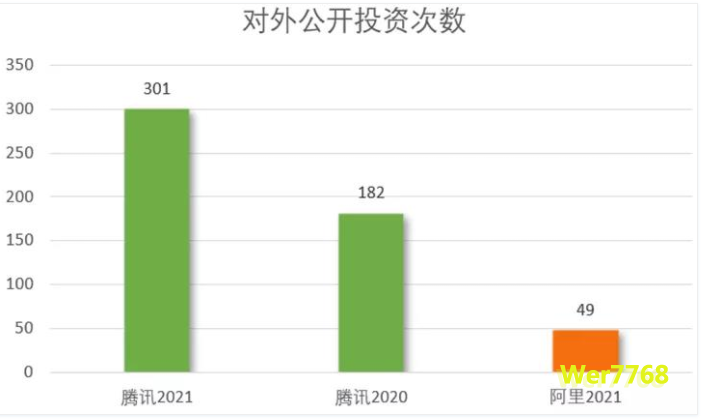

但“瘦身”的另一面,是腾讯投资在 2021 年的 301 次出手。无论跟过去的自己比,还是跟同期的阿里比,这一数字都堪称疯狂。

站在新一年伊始,回顾 2021 年的这 301 笔投资,我们试图从中找到腾讯疯狂出手中的蛛丝马迹。

腾讯冲锋,阿里固守

对于腾讯投资在 2021 年如此高频的出手,一位投资界业内人士曾私下向刺猬公社(ID:ciweigongshe)表示不解。“就好像要把这些钱都花出去,不花完不成任务一样。”

2021 年全年,腾讯累计投资 301 笔,平均每1. 2 天出手一次。相较于 2020 年,出手次数增长了65.4%。

数据来源天眼查;制图刺猬公社

投资数量大幅上涨并非行业常态。以阿里为例, 2021 年全年,阿里资本主体仅完成 49 笔投资,不到腾讯的六分之一。即便算上阿里影业、阿里云等,阿里系投资机构 21 年累加的投资也仅有 88 笔,将将超过腾讯一个季度的出手次数。

数据来源天眼查、IT桔子;制图刺猬公社

许多被投公司涉足不同行业,且各领域之间难免会有交叉,很难用一两个词定义一家企业。例如一家做智能服务系统的公司,身上可能同时拥有AI、企业服务、大数据等多个标签,还会根据主要服务的垂直领域不同而打上医疗、餐饮等行业标签。

因此,为更具体了解腾讯 2021 年投资对象的业务分布,我们将全部 301 家公司的业务简介整合为一份三万多字的文档,并通过智能切词工具提取出描述中出现频次最高的词汇。

数据来源天眼查;制图刺猬公社

游戏是毫无疑问的“C”位。粗略统计,腾讯在 2021 年共有 76 笔与游戏业务有关的投资,仅在这一个行业的投资数量就超出阿里 72 笔。阿里 2021 年共投出 4 笔游戏相关投资,其中两笔投给了同一家以休闲游戏起家的公司青瓷游戏。——腾讯同样参投了这家公司在 2021 年的连续两轮融资。

从关键词分布来看,除了游戏、企业服务等大头,腾讯参与投资的行业包罗万象。医疗、影视、数据、零售、二次元、人工智能均有涉及且比例不低。

而阿里 21 年所投企业大多与自己的现有产业有一定关联,例如电商、物流、出行、供应链等。这或许和阿里战投最近几年的思路转变有关。 2019 年 6 月,武卫接替蔡崇信出任阿里战投总负责人,《晚点LatePost》曾在报道中介绍,武卫要求阿里接下来的投资更接近业务,更关注项目和阿里自身的战略协同。

这一思路转变在接下来两年的投资动作中得到佐证。腾讯和阿里,也逐渐在投资领域走上不同的道路。

2021 年,阿里参与 5 笔B轮之前的投资,腾讯参与 42 笔。悬殊的投资数量基数放大了双发差异,但即便按比例看,腾讯B轮之前的早期投资占比约为14.0%,同样比阿里高出 5 个百分点。

数据来源天眼查;制图刺猬公社

游戏,游戏,还是游戏

以数量论,腾讯投资 2021 年的绝对C位是游戏行业。游戏相关项目总计拿到腾讯 76 笔投资,占腾讯全年投资总数的25.2%。这个数字比 2020 年高出9. 3 个百分点。

游戏业务向来是腾讯现金流的重要来源。 1 月 11 日,Sensor Tower商店情报数据刚刚公布,腾讯《PUBG Mobile》(合并《和平精英》收入)和《王者荣耀》 2021 年全球收入均超过 28 亿美元,拿下全球手游畅销榜第 1 和第 2 名,分别同比上涨9%和14.7%。

腾讯内部有多个游戏工作室。天美工作室旗下有长盛不衰的《王者荣耀》,光子工作室则在 2019 年上线《和平精英》,论游戏策划和技术实现能力,腾讯内部的工作室绝对算得上国内游戏行业第一梯队。

但自研和投资并不冲突。一方面,腾讯内部游戏工作室仍在不断孵化新项目;另一边,腾讯战投部门也在向外挖掘新的宝箱。爆款游戏诞生的偶然性因素、游戏版号收紧下更小的试错空间、外界快速的技术革新和创意迭代,让腾讯选择更频繁地对外出手。

76 笔针对游戏行业的投资中,有 12 笔投向海外公司,被投项目分布在美国、日本、德国、英国等地。这些海外项目,除游戏服务和发行公司外,无一例外都擅长端游或主机游戏的开发。

数据来源天眼查;制图刺猬公社

腾讯自身更擅长孵化手游,海外投资和收购,或许是自身端游制作乏力的情况下,一种更简单的解决方式。

其中金额最大的一笔是对英国游戏开发商Sumo Group的收购。 2021 年 7 月,腾讯出资12. 7 亿美元收购Sumo Group,旗下游戏包括《杀手2》、《除暴警察3》、《极速竞速地平线》等知名大作。

国内的游戏投资则集中在几个城市,上海、成都、北京、广深等是出现频率最高的城市。

数据来源天眼查;制图刺猬公社

游戏策划乔尼称,不同城市的游戏工作室也有不同主流风格。“广州有很多快速变现项目,它不走长线,就追求 3 到 6 个月快速回收(成本);上海长线产品比较多,二次元相关的游戏比较多;成都整体成本便宜,所以会有团队做一些小的独立游戏;北京就中规中矩。”

四座城市培育的游戏风格不同,从投资地域分布看,腾讯不会舍弃任何一种可能获得热门项目的方式。

和其他投资领域不同,腾讯在游戏投资领域的主要竞争对手不是专业投资机构,而是另一家互联网大厂网易。

一来是因为业务熟悉,腾讯和网易自身的游戏基因让他们更有把握出手;二来则是因为人员熟悉,游戏圈子不大,兜兜转转的从业者里,很多都和几家游戏大厂有所关联。

国家新闻出版署最新一批国产网络游戏版号核准名单的公布时间仍定格在 20021 年 7 月 22 日,这意味着最近半年,没有任何一家游戏公司拿到版号。

版号收紧似乎没有影响腾讯在游戏行业的整体投资扩张。乔尼称,游戏公司们递交的审批都在审核过程中,他们公司目前开发的游戏也尚未拿到版号,但业内认为版号停发不是一种常态,未来游戏版号会有更规范的审核标准。“而且国内也不是市场的全部,(如果暂时没拿到版号)也可以先走海外发行。”

B端投资的爬坡之旅

回溯到十年前,各行各业都在高举“互联网+”的大旗,手握移动互联网时代的门票涌入新场域,瓜分用户的时间。

近几年,当用户群体和空闲时间被瓜分殆尽之时,越来越多的资金开始涌向B端市场,寻找新的收益空间。

对大部分C端产品而言,谁能更多地抢占用户时间,谁就更有可能在这场赛跑中撞线。而到了B端市场,产品的核心价值往往是给时间做减法。提供解决方案意味着提效,谁能更多地为客户节约时间,谁就更有可能在这场爬坡之旅中冲到顶峰。

在这场爬坡之旅刚到半山腰时,腾讯选择把鸡蛋放在许多不同的篮子里。

腾讯 2021 年的 301 笔投资中,企业服务相关项目占比高达23.3%,仅次于游戏行业。而短短 6 年之前的 2015 年,腾讯全年投资的企业服务项目不过 5 个,第二年才首次突破 10 位数。

企业服务子领域众多,不少分支已经跑出成功上市的公司。 2019 年,腾讯开始参与医疗大数据服务平台“医渡云”的B+轮融资,并在此后几轮连续跟投,直至 2021 年“医渡云”在港股完成IPO。

腾讯在企业服务领域的投资,有相当一部分围绕微信生态展开。

2021 年,腾讯有 7 笔投资投向 6 个根植在微信生态圈内的企业服务项目。包括为线下消费品牌提供收款、微信营销、点单等一体化服务的FLIPOS;企业微信官方服务商微伴助手;基于微信和企业微信为中小企业提供营销管理工具的卫瓴科技;基于微信的智慧校园服务提供商光海微校通;基于企业微信的营销型SCRM解决方案提供商微盛·企微管家和基于企业微信的私域流量运营方案提供商企域数科。

基于微信生态的投资,大部分围绕中小企业和中小商户展开。这几个项目大多处于早期投资阶段,部分项目提供的产品服务也有一定重合度,但对腾讯而言,把鸡蛋多放在几个篮子里不是什么难事。

在刚刚过去的微信公开课中,微信小程序团队曾宣布, 2021 年活跃小程序增长中 9 成来自中小商家。基于微信生态的营销、管理、销售服务,应该会是腾讯在下一阶段继续关注的焦点之一。

新一年的新问题是,腾讯在资本市场是否还会继续活跃?连续减持京东和Sea之后,下一个目标会是谁?未来,腾讯和阿里的投资风格将扩大差异还是殊途同归?

这些待解之问,就交给 2022 年吧。

本文由Wer7768发布,不代表某某资讯网立场,转载联系作者并注明出处:https://www.wer7768.com/article.php?id=738